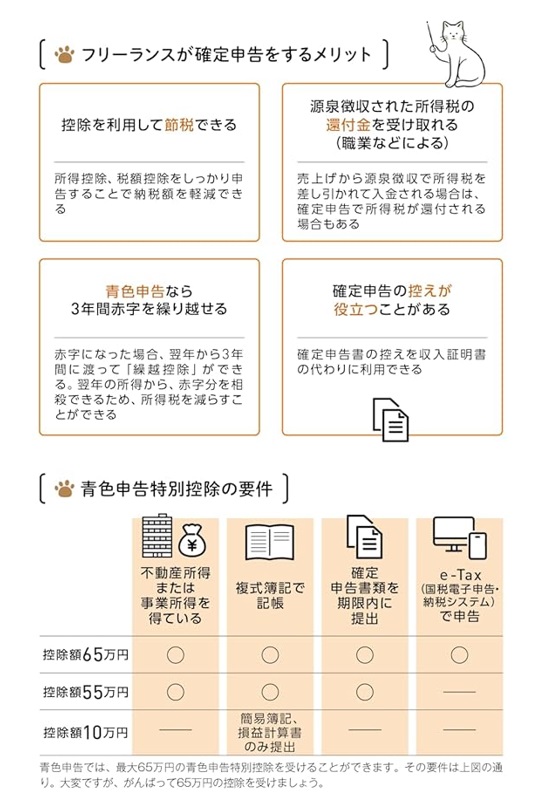

確定申告をすることで得られるメリットがある

所得控除や税額控除を申告することで納税額を軽減できます。源泉徴収で徴収され過ぎた所得税を還付される場合もあります。青色申告の場合には、赤字になると翌年から3年間、所得から赤字分を相殺する「繰越控除」ができ、所得税額を減らせます。確定申告の控えを収入証明書として利用できるメリットもあります。

なお、副業で得た所得が20万円を超える場合も確定申告が必要です。20万円以下でも、副業の報酬から源泉徴収されている場合には、確定申告することで源泉徴収された所得税の一部が戻ってくる可能性があります。

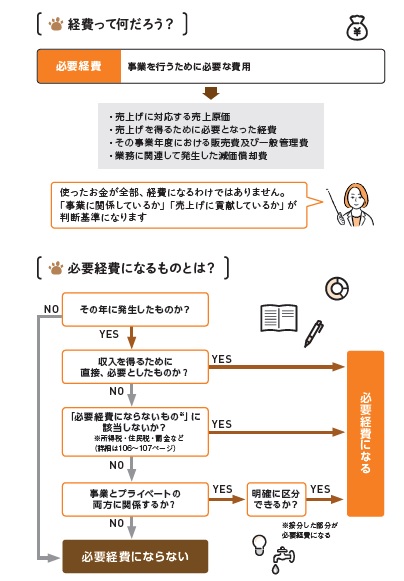

経費はどう考える?

経費(必要経費)とは、「事業を行うために必要なお金(費用)」のことです。

確定申告では、売上金額から必要経費を引いて利益(所得)を計算し、この利益をもとに所得税や住民税が計算されます。つまり、売上金額に対して必要経費が多いほど、利益が低くなり、支払う税金の金額も低くなります。

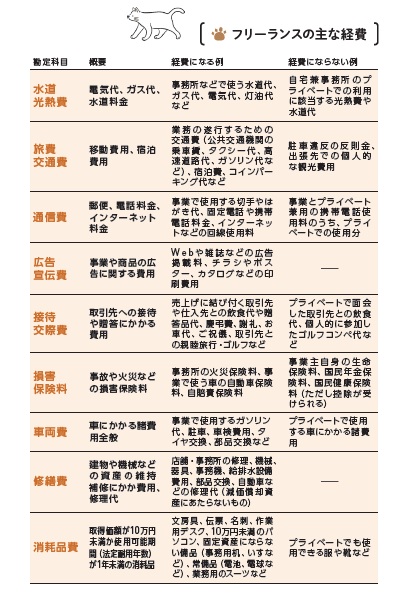

そのため、「必要経費が多いほうが、支払う税金を減らせる」と考える人もいるでしょう。ですが、必要経費に「できるもの」と「できないもの」があります。できるものは、「事業を行うために必要な費用」で、売上げに直接貢献したかどうかで判断されます。

例えば、自宅兼事務所の場合、水道光熱費の一部を経費にできます。打ち合わせでカフェを利用した場合には、代金を経費にできますが、ただ休憩しただけだと経費にはできません。

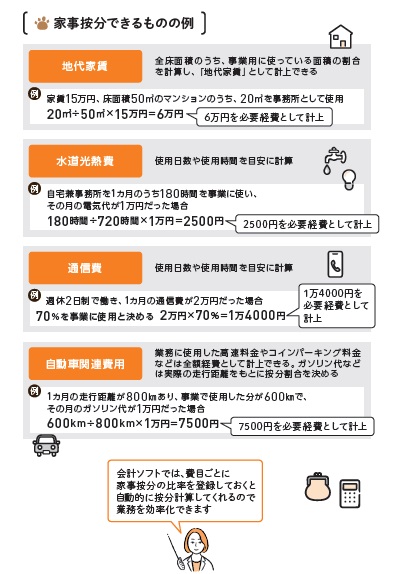

自宅で仕事する場合、経費になるもの

フリーランスには、自宅を事務所として使う人もいます。その場合、家賃や水道光熱費など事業費と生活費を兼ねた支出について、事業で利用した分を計算して、経費として計上することができます。これを「家事按分」と呼んでいます。

家事按分できるものには、家賃や水道光熱費、通信費、自動車関連費用などがあります。例えば、家賃の場合には、全床面積のうち、事業用に使っている面積を計算して、「地代家賃」として計上します。仮に、家賃が月額15万円で、床面積が50㎡のマンションのうち、20㎡を事務所として使っているのであれば、[20㎡÷50㎡×15万円=6万円]なので、毎月6万円を必要経費にできます。

なお、青色申告の場合には、業務に必要と判断できる合理的な理由があれば、業務上必要な部分の比率に制限はありません。これに対し、白色申告の場合には、業務に関係する割合が50%を超えているかどうかで判断されます。

著著:井戸美枝

本体1,600円+税

A5判 224ページ